주민세, 지방소득세, 재산세, 자동차세, 담배소비세로서 시·군의 세입에 포함되어 시·군 단위의 행정수행에 사용되는 세금을 말합니다.

보통세 : 주민세, 지방소득세, 재산세, 자동차세, 담배소비세

목적세 : 없음

주민세는 지방자치단체의 구성인 주민으로서 납부하는 최소한의 회비로 볼 수 있는데, 소득에 상관없이 균등하게 납부하는 균등분 주민세와 사업소 연면적을 과세표준으로 하여 부과하는 재산분, 종업원의 급여총액을 과세표준으로 하여 부과하는 종업원분 주민세가 있습니다. 또한 균등분 주민세에는 10%의 지방교육세가 부가됩니다.

납세의무자

균등분주민세 : 8월 1일 현재 시·군에 주소를 둔 개인, 사업소를 둔 개인 사업자, 법인

재산분주민세 : 7월 1일 현재 사업소세 과세대장에 등재된 사업주

종업원분주민세 : 종업원에게 급여를 지급하는 사업주(종업원 50명 초과)

세율

균등분 주민세

① 개인 : 1만원 범위내에서 시군세 조례로 결정

② 개인사업자 (부가가치세 과세표준 4, 800만원이상) : 50, 000원

③ 법인 : 자본금 또는 출자금과 종업원수에 따라 5만원 ~ 50만원

재산분 주민세 : 1㎡당 250원 (단, 오염물질 배출업소는 2배 중과)

종업원분 주민세 : 종업원 급여총액의 1천분의 5

납기

균등분 주민세 : 매년 8.16 ~ 31 (과세기준일 8.1)

재산분 주민세 : 매년 7월1일 ~7월31일까지 신고하고 납부

종업원분 주민세 : 매월 납부할 세액을 다음 달 10일까지 관할 납세지에 신고·납부

납부방법

균등분주민세는 고지발부되는 납세고지서로 금융기관에 납부

재산분 주민세는 납기내 (7.1~7.31) 에 신고·납부

종업원분 주민세는 납기내(다음달 10일까지)에 신고·납부

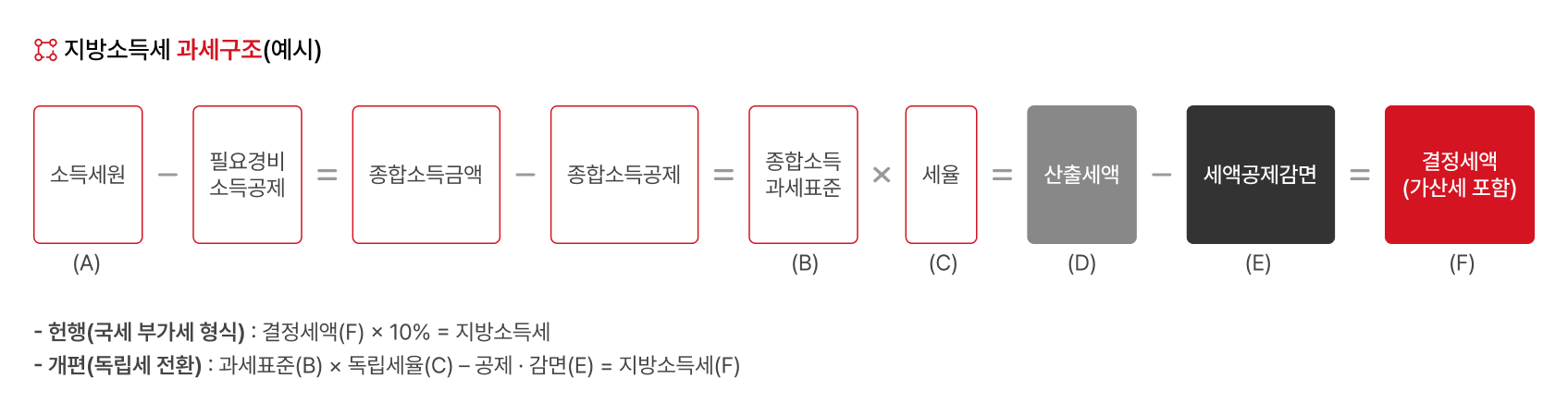

지방소득세는 국세인 소득세와 법인세액의 10%를 지방세로 과세하는 부가세(Surtax)방식에서, 국세와 분리하여 지방의 독자적 과세체계로 개편 시행(2014.1.1.)한 지방세로서 개인지방소득세와 법인지방소득세가 있습니다.

납세의무자

「소득세법」에 따른 소득세 또는 「법인세법」에 따른 법인세의 납세의무가 있는 개인과 법인

과세체계

과세표준 및 세율

개인 지방소득세

종합소득

| 과세표준 | 세율 |

|---|---|

| 1천200만원 이하 | 과세표준의 1천분의 6 |

| 1천200만원 초과 4천600만원 이하 | 7만2천원 + (1천200만원을 초과하는 금액의 1천분의 15) |

| 4천600만원 초과 8천800만원 이하 | 58만2천원 + (4천600만원을 초과하는 금액의 1천분의 24) |

| 8천800만원 초과 1억5천만원 이하 | 159만원 + (8천800만원을 초과하는 금액의 1천분의35) |

| 1억5천만원 초과 3억원 이하 | 376만원 + (1억5천만원을 초과하는 금액의 1천분의 38) |

| 3억원 초과 5억원 이하 | 946만원+(3억원을 초과하는 금액의 1천분의 40) |

| 5억원 초과 | 1천746만원+(5억원을 초과하는 금액의 1천분의 42) |

퇴직소득

[{(해당 과세기간의 퇴직소득액을 근속연수로 나눈 금액에 5를 곱한금액)× 종합소득세율}]/5]× 근속연수

양도소득

과세표준(양도소득최종금액)×자산유형 및 보유형태별 세율(1 ~ 7%)

특별징수

국세원천징수액 × 10%

법인 지방소득세

| 과세표준 | 세율 |

|---|---|

| 2억원 이하 | 과세표준의 1천분의 10 |

| 2억원 초과 200억원 이하 | 2백만원+(2억원을 초과하는 금액의 1천분의 20) |

| 200억원 초과 3천억원 이하 | 3억9천8백만원+(200억원을 초과하는 금액의 1천분의 22) |

| 3천억원 초과 | 65억5천8백만원+(3천억원을 초과하는 금액의 1천분의 25) |

양도소득 과세특례

부동산 양도시 표준세율로 산정한 세액에 특례에서 정한 각 세율로 산정한 세액을 추가하여 납부

특별징수

법인세법 상 원천징수액 × 10%

납세지

개인 : 주소 거소, 원천징수의무자는 사업장 소재지

법인 : 내국법인은 본점 소재지, 외국법인은 국내 사업장 소재지

납기 및 납부방법

기간 과세

종합소득 : 1.1.∼12.31. 기간 중 소득을 다음 해 5월말까지 신고·납부

법인소득 : 법인 사업연도 기간 중 소득을 사업연도 종료 후 4개월 이내 신고·납부

수시 과세

양도소득 : 양도일 속한 달 말일부터 2개월 이내 예정신고·납부(※소득세와 동일)

특별징수 : 수시 징수 후 다음 달 10일까지 신고·납부

부동산보유세제 개편의 일환으로 1990년부터 시행해오던 종합토지세를 국세 (종합부동산세) 와 지방세로 분리하여 종합토지세 명칭을 삭제하고 재산세로 통합하여 2005.1.5.부터 시행

과세대상 - 토지, 건축물, 주택, 선박, 항공기

납세의무자 - 과세기준일(매년 6.1) 현재 과세대상물건의 사실상 소유자

과세표준 : 과세유형별 시가표준액 x 공정시장가액 비율

① 주택 : 주택공시가격 x 60%

② 건축물 및 토지 (주택 부속토지는 제외) : 시가표준액 x 70%

공정시장가액 비율은 부동산시장의 동향과 지방재정 여건 등을 고려하여 일정한 범위에서 매년 대통령령으로 정하는 비율

세율

토지

| 종합합산대상 | |

|---|---|

| 과세대상 | 세율 |

| 5000만원이하 | 1000분의2 |

| 5000만원초과 1억원이하 | 10만원+5000만원 초과금액의 1000분의3 |

| 1억원초과 | 25만원+1억원 초과금액의 1000분의5 |

| 별도합산대상 | |

|---|---|

| 과세대상 | 세율 |

| 2억원이하 | 1000분의2 |

| 2억원초과 10억원이하 | 40만원+2억원 초과금액의 1000분의3 |

| 10억원초과 | 2백80만원+10억원 초과금액의 1000분의4 |

| 분리과세대상 | |

|---|---|

| 과세대상 | 세율 |

| 전답·과수원·목장용지 및 임야 | 1000분의0.7 |

| 골프장, 고급오락장용 토지 | 1000분의40 |

| 위 이외토지 | 1000분의2 |

주택

| 과세대상 | 세율 |

|---|---|

| 6000만원이하 | 1000분의1 |

| 6000만원초과 1.5억원이하 | 6만원+6000만원초과금액의 1000분의1.5 |

| 1.5억원초과 3억원이하 | 19만5천원+1.5억원초과금액의 1000분의2.5 |

| 3억원초과 | 57만원+3억원초과금액의 1000분의4 |

| ※ 별장 : 1000분의 40 | |

|

|

납기

| 과세대상 | 납기 |

|---|---|

| 토지 | 매년 9.16 ~ 9.30 |

| 건축물 | 매년 7.16 ~ 7.31 |

| 주택 |

|

| 선박ㆍ항공기 | 매년 7.16 ~ 7.31 |

다만, 해당연도에 부과할 세액이 10만원 이하인 경우 납기를 7.16.~7.31.까지로 하여 한꺼번에 부과 징수 할 수 있다.

납부방법 - 과세관청으로부터 발급받은 납세고지서로 금융기관 등을 이용하여 납부

2011년 지방세법 개정으로 인하여 종전의 주행세는 자동차 주행세에 대한 자동차세로 부과되며, 종전 자동차세는 자동차 소유에 대한 자동차세로 변경되었습니다.

자동차 소유에 대한 자동차세는 자동차의 소유자에 대하여 과세하는 재산세적 성격과 도로 손상 및 환경오염에 대한 부담적 성격을 동시에 갖고 있는 세금이라 할 수 있습니다. 자가용 승용자동차에는 지방교육세 30%가 부가됩니다.

납세의무자

매년 6월 1일 및 12월 1일 현재 자동차 및 건설기계등록원부상의 소유자가 납세의무자입니다.

과세대상

자동차등록원부에 등록된 자동차 및 건설기계관리법에 의하여 등록된 덤프트럭 및 콘크리트믹서트럭이 과세대상입니다.

과세표준 및 세율

승용자동차 : 배기량에 cc당 세액을 곱하여 산출한 세액을 자동차 1대당 년 세액으로 합니다.

| 영업용 | 비영업용 | ||

|---|---|---|---|

| 배기량 | CC당 세액 | 배기량 | CC당 세액 |

| 1,000cc 이하 | 18원 | 800cc 이하 | 80원 |

| 1,600cc 이하 | 18원 | 1,000cc 이하 | 100원 |

| 2,500cc 이하 | 19원 | 1,600cc 이하 | 140원 |

| 2,500cc 초과 | 24원 | ||

승합자동차 (대형 : 승차정원 40인 초과 버스, 소형 : 승차정원 40인이하 버스)

| 구분 | 영업용 | 비영업용 |

|---|---|---|

| 고속버스 | 100,000원 | - |

| 대형전세버스 | 70,000원 | - |

| 소형전세버스 | 50,000원 | - |

| 대형일반버스 | 42,000원 | 115,000원 |

| 소형일반버스 | 25,000원 | 65,000원 |

대형 : 승차정원 40인 초과버스, 소형 : 승차정원 40인 이하버스

화물자동차

| 구분 | 영업용 | 비영업용 |

|---|---|---|

| 1,000kg이하 | 6,600원 | 28,500원 |

| 2,000kg이하 | 9,600원 | 34,500원 |

| 3,000kg이하 | 13,500원 | 48,000원 |

| 4,000kg이하 | 18,000원 | 63,000원 |

| 5,000kg이하 | 22,500원 | 79,500원 |

| 8,000kg이하 | 36,000원 | 130,500원 |

| 10,000kg이하 | 45,000원 | 157,500원 |

적재정량 10,000kg초과 자동차에 대하여는 적재정량 10,000kg 이하의 세액에 10,000kg 초과시 마다 영업용의 경우에는 10,000원, 비영업용의 경우에는 30,000원을 가산한 금액을 1대당 년 세액으로 합니다.

비영업용승용자동차는 차령별 자동차세 차등과세에 의거 등록 후 만2년이 초과되는 해부터 1년에 5%씩 경감되며 최대 경감율은 50%입니다.

2008년부터 승차정원이 7인승이상 10인승이하 비영업용 승용차동차는 당해연도 과세하여야 할 자동차세의 100분의 33을 감면합니다.

2008년 : (승용자동차세액 × 67%) × 1/2

2009년 : (승용자동차세액 × 84%) × 1/2

2010년부터 : 감면없이 승용자동차 세율 적용

납기

| 기분 | 과세기준일 | 날짜 | 납부해당기간 |

|---|---|---|---|

| 제1기분 | 6월 1일 | 6.16. ~ 6.30. | 1월 ~ 6월분 세금 |

| 제2기분 | 12월 1일 | 12.16. ~ 12.31. | 7월 ~ 12월 세금 |

납부방법

고지발부 (정기분, 수시분)

기분마다 또는 수시로 시(군)청에서 발부하는 고지서로 금융기관에 납부합니다. 신고납부 (연세액 일시납부, 분할납부)

1년 세액을 일시에(1월, 3월, 6월, 9월) 신고납부하면 미리 납부하는 세액의 10%를 공제합니다.

1년 세액을 3월, 6월, 9월, 12월에 4회 분할하여 납부할 수 있습니다.

일할계산제도

신규등록이나 말소등록의 경우 6월이나 12월에 신규등록을 한 자동차에 대하여는 날짜 계산한 세금고지서가 7월과 다음 연도 1월에 송달되고, 말소등록한 경우에는 날짜계산한 세금을 수시 부과합니다.

→ 사용일수 신규차량 : 등록일 ~ 기분말일, 말소차량 : 기분초일 ~ 말소등록일

중고자동차 양도 . 양수의 경우 (2000년도 신설) 중고자동차의 양도일을 기준으로 신청에 의하여 양도인과 양수인에게 일할계산한 금액을 세액으로 하여 부과징수합니다. 이러한 경우에 양도자에게는 수시로 부과되며, 양수자는 수시분 또는 정기분으로 선택하여 부과됩니다.

→ 일할계산한 금액 : 자동차의 연간세액에 자동차 사용일수 또는 과세대상기간의 일수를 곱한 금액을 당해 연도의 총일수로 나누어 산출한 금액

자동차세를 체납한 경우

자동차세를 체납한 경우에는 가산금부과 및 번호판 영치, 재산압류 등의 불이익을 받게 됩니다.

이전등록 및 이관등록시 납세사실증명서 제시 또는 제출

자동차를 이전등록하거나 타 시.도로 이관등록할 때에는 자동차등록관청에 당해 자동차에 대한 자동차세를 완납하였다는 증명서류 (자동차세 영수증, 세목별납세증명서) 를 제출하거나 제시하여야 합니다.

[ 자동차 주행에 대한 자동차세 ]

납세의무자 : 휘발유 및 경유에 대한 교통에너지ㆍ환경세의 납세의무자, 정유회사 (5개사 : SK, LG, S-oil, 인천, 현대) 및 유류수입자

납세지 : 비영업용 승용자동차의 자동차세 납세지 관할 시.군

과세표준 및 세율 : 교통세액의 360/1,000

납부방법

납세의무자가 교통세의 납세지를 관할하는 시장.군수 (특별징수 의무자) 에게 교통세의 납부기한내 신고납부

특별징수의무자는 징수한 주행세를 징수한 날이 속하는 달의 다음달 10일까지 징수세액 전액을 울산광역시장에게 송금, 울산광역시장은 주행세안분 기준에 따라 전국 시·군별 세액을 산출하여 25일까지 시·군금고에 납입

안분기준 : 시ㆍ군별 비영업용 자동차의 자동차세 징수세액과 운수업에 대한 보조금

연혁 - 1984년부터 담배판매세로 과세되다가 1989년부터 담배소비세로 전환되어 과세됨

특징

담배소비행위에 과세하는 소비세적 성격의 지방세임

제조장에서 반출되는 국산담배나 보세창구에서 반출되는 외국산담배를 과세대상으로 KT & G (구.한국담배인삼공사) 나 외국산담배수입업자가 특별징수하여 신고납부방식 채택

국민건강증진법 (흡연율감소운동) 과는 상충되는 세목임

과세대상- 흡연용제조담배 (5종) , 씹는 제조담배, 냄새맡는 제조담배

납세의무자- 제조자 또는 수입판매업자

과세표준- 개비수, 중량 (g) 또는 니코틴 용액의 용량

담배소비세는 아래과 같이 제조담배의 종류에 따라 차등적용됨

담배소비세

| 종류별 | 과세표준 | 과세표준액 | 비고 | |

|---|---|---|---|---|

| 흡연용 제조담배 |

제1종 궐련 | 20개비 | 1,007원 | 궐련의 경우 담배종류별 차등가격과 무관하게 정액세임 |

| 제2종 파이프담배 | 1g | 36원 | ||

| 제3종 엽궐련 | 1g | 103원 | ||

| 제4종 각련 | 1g | 36원 | ||

| 제5종 전자담배 | 니코틴 용액1㎖ | 628원 | ||

| 제6종 물담배 | 1g | 715원 | ||

| 씹거나 머금는 제조담배 | 1g | 364원 | ||

| 냄새맡는 제조담배 | 1g | 26원 | ||

납부방법 : 특별징수의무자가 신고납부방식

국산 : 다음달 말일까지 각 시군에 신고납입

외산 : 다음달 말일까지 수입판매업자 주사무소 소재지관할 시장군수에게 신고납부

3D 도청

3D 도청